In deze nieuwsbrief hebben we weer een gevarieerd aanbod van onderwerpen.

In het eerste artikel bespreekt Alieke Doornink het nieuwe vakbekwaamheidsbouwwerk voor financiële dienstverleners. Dit raakt bijvoorbeeld ook de medewerkers van banken en verzekeraars.

Alieke beschrijft de stappen die genomen moeten worden om Wft-proof te worden of te blijven.

Ton Mertens gaat in zijn bijdrage in op de aandachtspunten voor deelnemers (en hun werkgevers) van levensloopregelingen die hun levenslooptegoed niet hebben opgenomen in 2013. Moet het levensloopreglement worden aangepast? En zijn alleen opnames via de werkgever mogelijk?

Bij de Korte berichten springt - wederom - Witteveen 2015 als onderwerp eruit. De novelle met de netto lijfrente is aangenomen door de Tweede Kamer en de Eerste Kamer start in april met de behandeling ervan. Terwijl alle betrokkenen al het einde van dit jaar klaar moeten zijn met de aanpassingen aan deze wetgeving. Binnenkort komen we uitgebreider op dit onderwerp terug.

De Praktijkcase gaat in op vraag of je ook de in 2014 eenmalig verhoogde schenkingsvrijstelling kunt toepassen als de eigen woning niet eigendom van jezelf is, maar van je partner.

[[{"type":"media","view_mode":"media_large","fid":"210","attributes":{"alt":"","class":"media-image","height":"100","typeof":"foaf:Image","width":"100"}}]]

drs. Kees van Oostwaard

Eindredacteur Financieel Actief

Wft-proof gaat niet vanzelf

Sinds 1 januari 2014 geldt een nieuw vakbekwaamheidsbouwwerk voor financiële dienstverleners. 1) Grootste verschil ten opzichte van het oude model is dat per beroepskwalificatie ook professioneel gedrag wordt afgetoetst. Daarnaast wordt het bedrijfsvoeringsmodel per 2016 afgeschaft. Dit heeft voor de praktijk grote impact. Welke nieuwe eisen gelden, hangt sterk af van de startpositie op 1 januari 2014. Er zijn 3 mogelijkheden:

1. Adviseurs of bemiddelaars met diploma’s van vóór 2014.

2. Ondernemingen met een vergunning voor adviseren of bemiddelen die vóór 2014 is afgegeven. Eén of meer ‘feitelijk leidinggevende(n)’ beschikken over de vereiste diploma’s.

3. Nieuwe financiële dienstverleners nog zonder vergunning(en) of diploma(’s).

1) Adviseurs of bemiddelaars met diploma’s van vóór 2014

Volg de stappen a tot en met d en blijf ook na 2013 een Wft-proof adviseur of bemiddelaar.

a. Behaal vóór 1 januari 2016 het PEplus examen voor de beroepskwalificatie die hoort bij advies of bemiddeling van een product of dienst. Denk bijvoorbeeld aan de beroepskwalificaties Adviseur pensioen of aan Adviseur vermogen. Kijk voor een compleet overzicht van alle beroepskwalificaties op www.cdfd.nl onder vakbekwaamheid na 2013.

b. Wissel vervolgens per beroepskwalificatie de oude of gelijkgestelde Wft diploma’s samen met PE-certificaten en PEplus certificaat om voor een nieuw diploma per beroepskwalificatie.

c. Uiterlijk drie jaar na het afleggen van het PEplus examen moet 1 x per drie jaar een PE-examen worden afgelegd. Een behaald PE-examen blijft drie jaar geldig. Voorbeeld: is op 1 december 2015 het PEplus examen positief afgesloten, dan moet dus uiterlijk 30 november 2018 het volgende PE-examen behaald zijn.

d. Vanaf 1 januari 2014 zijn adviseurs en bemiddelaars verplicht om permanent actueel bekwaam te zijn. Op verzoek van Autoriteit Financiele Markten (AFM) moet aangetoond kunnen worden dat aan deze open norm is voldaan.

Hierna volgt per stap een toelichting.

a. Behaal vóór 1 januari 2016 het PEplus examen.

Om oude diploma’s geldig te houden, moet vóór 1 januari 2016 een aanvullend examen worden behaald. Dit aanvullend examen heet een PEplus examen. Naast vakinhoudelijke ontwikkelingen worden ook competenties, vaardigheden en professioneel gedrag getoetst. Uitzondering op het toetsen van competenties, vaardigheden en professioneel gedrag is het PEplus examen voor ‘Adviseur pensioen’. Dit PEplus examen bestaat vooral uit vakinhoudelijke ontwikkelingen omdat de overige onderdelen al bij Wft Pensioenverzekeringen zijn beoordeeld.

Let op: De mogelijkheid voor een PEplus examen staat alleen open als een adviseur of bemiddelaar op 31 december 2013 in bezit was van een of meer geldige Wft-diploma’s. Het is mogelijk om eerst het PEplus examen af te leggen en pas daarna een nog ontbrekende module in te halen (zie onder b).

b. Wissel vervolgens per beroepskwalificatie oude of gelijkgestelde Wft diploma’s samen met PE-certificaten en PEplus certificaat om voor een nieuw diploma per beroepskwalificatie.

Na 2013 is per beroepskwalificatie één totaaldiploma vereist. Dit diploma bestaat dan uit certificaten van de onderliggende modules. Om het diploma voor een beroepskwalificatie in bezit te krijgen, moeten alle eerder behaalde of gelijkgestelde Wft diploma’s en certificaten worden omgewisseld.

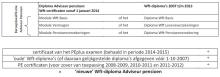

Hierna een voorbeeld voor Adviseur pensioen:

In 2014 verzorgen de Wft-exameninstituten de omwisseling en uitgifte van nieuwe diploma’s. Er ligt een wetsvoorstel dat het Ministerie van Financiën vanaf 2015 de diploma’s gaat afgeven.

c. Uiterlijk vanaf 1 januari 2016 moet 1x per 3 jaar een PE-examen worden afgelegd. Een behaald PE-examen blijft 3 jaar geldig.

De datum van het behalen van het examen PEplus is de startdatum van de driejaarlijkse PE-termijn. De aanvangsdatum en dus de deadline voor een PE-examen van een beroepskwalificatie geldt dus per adviseur of bemiddelaar. Voorbeeld: Op 2 februari 2015 is het examen PEplus voor Adviseur inkomen behaald. Vóór 2 februari 2018 moet de adviseur of bemiddelaar dus geslaagd zijn voor het volgende PE-examen Adviseur inkomen (binnen 3 jaar na PEplus).

d. Vanaf 1 januari 2014 is het verplicht om permanent actueel bekwaam te zijn. Op verzoek van AFM moet aantoonbaar zijn dat aan deze open norm wordt voldaan.

In de Wft staat dat medewerkers aantoonbaar vakbekwaam moeten zijn. Dit houdt onder meer in dat een adviseur of bemiddelaar op elk moment moet beschikken over actuele kennis die nodig is om de kwaliteit van het advies te borgen. AFM kan vragen om dit aan te tonen. Deze verplichting betreft een open norm en kan dus naar eigen inzicht worden ingevuld.

2) Ondernemingen met een vergunning voor adviseren of bemiddelen die voor 2014 is afgegeven. Eén of meer ‘feitelijk leidinggevende(n)’ beschikken over de vereiste diploma’s

Waar voorheen alleen ‘feitelijk leidinggevenden’ een diplomaverplichting hadden voor de Wft, geldt dat vanaf 2014 alle klantadviseurs of bemiddelaars Wft-gediplomeerd moeten zijn. Klantadviseurs en bemiddelaars werkzaam bij een onderneming die al een vergunning heeft, hebben tot 2016 om de benodigde certificaten te behalen. Dit geldt ook voor medewerkers van banken en verzekeraars die voorheen onder het bedrijfsvoeringsmodel vrijgesteld waren van het behalen van de vereiste diploma’s. Deze groep heeft dus tot 2016 de tijd om te voldoen aan de Wft-verplichtingen die gelden onder het nieuwe vakbekwaamheidsbouwwerk. Zij moeten dus voor eind 2016 de certificaten halen die gelden voor hun beroepskwalificatie(s). Voor certificaten na 2014 geldt geen verplichting voor PEplus. Als alternatief voor het behalen van certificaten kan ook gekozen worden voor het volgen van een EVC-procedure (Erkenning Verworven Competenties). Zie voor een uitleg van het verschil tussen examen en EVC het artikel Nieuwe vergunning voor advisering over pensioen: doen?

Voorbeeld: In het verleden kon een bank als vergunninghouder de vakbekwaamheid van zijn hypotheekadviseurs aantonen door inrichting van zijn bedrijfsvoering. Dit is anders onder het nieuwe vakbekwaamheidsbouwwerk. Nu moet elke medewerker van deze bank die adviseert of bemiddelt in hypotheken de certificaten Basis, Vermogen en Hypothecair krediet hebben. Adviseert hij daarnaast ook over consumptief krediet en schadeproducten, dan zal deze adviseur uiterlijk eind 2015 moeten voldoen aan de eisen die gelden voor de beroepskwalificaties Adviseur hypothecair krediet, Adviseur consumptief krediet en Adviseur schade particulieren.

3) Nieuwe financiële dienstverleners nog zonder vergunning(en) of diploma(’s)

Voor nieuwe financiële dienstverleners die een vergunning aanvragen voor bemiddelen en adviseren in de zin van de Wft gelden vanaf 2014 aanmerkelijk zwaardere eisen. Waar voorheen bij de vergunningaanvraag alleen de feitelijk leidinggevende in bezit moest zijn van de vereiste diploma’s, moeten vanaf 2014 alle adviseurs en bemiddelaars die werken bij de aanvrager van de vergunning in bezit zijn van diploma(’s) die gelden voor hun beroepskwalificatie(s).

2016 lijkt nog ver weg…..

Het nieuwe Wft-deskundigheidsbouwwerk stelt aan organisaties, adviseurs en bemiddelaars verdergaande eisen. Toch raad ik aan op tijd te starten met het invullen van de nieuwe verplichtingen. Vooral de groep werknemers die onder het bedrijfsvoeringsmodel geen diploma’s nodig had om te adviseren of bemiddelen en in de toekomst dezelfde werkzaamheden wil blijven doen, zal in relatief beperkte tijd meerdere certificaten moeten halen. Daarna volgt dan ook nog het omwisselingstraject van certificaten naar diploma’s per beroepskwalificatie. Het is dus zo 2016.

1) Voor definitie financiële dienstverlener: zie art. 1.1 Wet op het financieel toezicht

Doorsparen met de levensloopregeling

Sinds 1 januari 2014 is de betekenis van de levensloopregeling fors afgenomen. Voor diegenen die op 31 december 2011 een saldo hadden van minder dan € 3.000 gold dat dit op 1 januari 2013 werd belast. Daarmee zijn de saldi van de 'kleine' levensloopspaarders in dat jaar fiscaal afgewikkeld. Degenen die op 31 december 2011 een saldo hadden van € 3.000 of meer 1) (hierna: 'hoge' levensloopsaldi) werden gestimuleerd hun geld op te nemen: namen zij in 2013 hun hele saldo op dan was 80% van de waarde op 31 december 2011 plus het daarna nog opgebouwde tegoed belast. Maar deze groep kon ook hun levensloopregeling voortzetten. Over dit laatste gaat deze bijdrage.

Werknemers die hebben deelgenomen aan de levensloopregeling, ultimo 2011 een ‘hoog’ levensloopsaldo hadden en er in 2013 niet voor hebben gekozen om de regeling af te kopen, hebben de mogelijkheid om uit hun loon onbelast door te sparen tot 1 januari 2022. 2) Daarbij is de eis komen te vervallen dat het levensloopgeld moet worden opgenomen voor verlof (artikel 39d, lid 1 Wet LB). Dit roept een paar vragen op.

De eerste vraag is of de wetswijzigingen inhouden dat werkgevers hun levensloopreglement moeten aanpassen. Ik denk dat dat zo is, hierna leg ik uit waarom. De volgende vraag is dan: welke regels gelden er tussen 1 januari 2014 en 1 januari 2022? Wat betekent het precies voor werknemers die doorsparen dat zij hun gespaarde geld ook voor andere doelen dan verlof kunnen opnemen? Hoe moeten opnames gaan verlopen en is de rol van de werkgever daarbij nog steeds hetzelfde? En wat gebeurt er als er geen werkgever meer is?

Aanpassen levensloopreglement nodig?

Werkgevers waren, in ieder geval tot 1 januari 2012, verplicht werknemers de gelegenheid te geven jaarlijks deel te nemen aan een levensloopregeling die voldeed aan de eisen van de Wet op de loonbelasting (artikel 7:2 Wazo 3)). Deze regel is iets aangepast: de verplichting om werknemers de gelegenheid te geven jaarlijks deel te nemen aan een levensloopregeling blijft bestaan, maar hierbij moeten de nieuwe fiscale regels op dit punt in acht worden genomen. 4) Dit betekent dat werkgevers verplicht zijn een levensloopregeling te hebben voor zover werknemers ervoor (kunnen) kiezen gebruik te maken van de mogelijkheid om door te sparen. Omdat artikel 7:2 Wazo verwijst naar de overgangsregeling van artikel 39d Wet LB, betekent dit naar mijn mening ook dat de bestaande levensloopreglementen aan laatstgenoemd artikel moeten worden aangepast. Misschien dat een werkgever op dit moment geen werknemers (meer) heeft met een levensloopsaldo. Maar het kan bijvoorbeeld zo zijn dat er tussen nu en 2022 een werknemer in dienst treedt die voor doorsparen in aanmerking komt. Als zo’n werknemer dat wil, zal de werkgever daar medewerking aan moeten verlenen. Ook als de werkgever zijn reglement niet aanpast, houdt de werknemer het recht om te blijven sparen, aangenomen natuurlijk dat hij onder de overgangsregeling valt. De Wazo verbiedt namelijk afwijkingen van die wet ten nadele van de werknemer (artikel 7.3 Wazo).

Wat wijzigt er?

De regels van de levensloopregeling waren neergelegd in de Wet LB (artikel 19g) en de URLB 2011 (Hoofdstuk 5). Volgens de overgangsregeling blijven deze regels van kracht zoals deze luidden op 31 december 2011, waarbij twee uitzonderingen gelden.

1. Er wordt geen levensloopverlofkorting meer opgebouwd (dat was al vanaf 1 januari 2012 het geval);

2. de eis dat de werknemer in principe alleen over het geld mag beschikken voor verlof, is komen te vervallen. 5)

De werknemer die kan doorsparen mag zelf weten waar hij het geld voor opneemt. Aan de omvang van het op te nemen bedrag worden geen wettelijke eisen meer gesteld. Doorsparen kan als hij in 2013 niet zijn gehele saldo heeft opgenomen. 6) Het opnemen van het volledige spaarsaldo wordt namelijk gezien als het afkopen, en daarmee het beëindigen, van de levensloopregeling. Bij afkoop in 2013 van het saldo hoefde maar over 80% van de waarde op 31 december 2011 belasting te worden betaald plus over de waarde-opbouw daarna. Maar het heeft ook tot gevolg dat geen gebruik meer kan worden gemaakt van de overgangsregeling, zodat de deelnemer daarna niet meer kan doorsparen.

Afkoop toegestaan

In dat kader is het overigens gek genoeg nog een vraag of afkoop vanaf 1 januari 2014 wel is toegestaan. In principe moet in het levensloopreglement een afkoopverbod worden opgenomen (artikel 5.1, lid 1, onderdeel b URLB 2011, tekst 2011). Desalniettemin werd het voor het jaar 2013 mogelijk gemaakt (of beter: gestimuleerd) 'hoge' levensloopsaldi op te nemen, waarbij zoals gezegd maar over 80% daarvan belasting hoefde te worden betaald (artikel 39d, lid 2 Wet LB). Voor dat jaar konden we er dus in ieder geval vanuit gaan dat het afkoopverbod in het reglement kan worden genegeerd. Maar ook daarna zal een afkoopverbod denk ik geen betekenis meer hebben. Als het geen eis meer is dat het geld voor verlof wordt opgenomen, zie ik evenmin nog het nut van een afkoopverbod en heeft de betreffende bepaling haar betekenis verloren. 7) Daarbij neem ik wel aan dat het vervreemden of het formeel of feitelijk voorwerp van zekerheid maken (belenen) van een levensloopaanspraak nog steeds niet is toegestaan (artikel 5.1, lid 1, onderdeel b URLB 2011, tekst 2011).

Wat gebeurt er als de werknemer in 2014 of later zijn hele saldo opneemt? Dit zal dan geheel belast zijn als loon uit tegenwoordige dienstbetrekking. Is de werknemer bij het begin van het kalenderjaar van opname nog geen 61 jaar, dan is de afkoopsom loon uit tegenwoordige dienstbetrekking. Hierover moet de werkgever dus in principe alle loonheffingen afdragen. Is de werknemer bij het begin van het kalenderjaar van opname wel al 61 jaar of ouder, dan is sprake van loon uit vroegere dienstbetrekking. Premies werknemersverzekeringen zijn dan niet meer verschuldigd. Kan hij vervolgens weer doorgaan met sparen? Ik meen van wel. Alleen voor de situatie dat de werknemer met toepassing van de 80%-regel zijn geld heeft opgenomen, is uitdrukkelijk in de wet gezegd dat verdere opbouw niet meer mogelijk is. Maar in 2014 en later is bij afkoop 100% van de afkoopsom belast en over die situatie zegt de wet verder niets. Het lijkt er dus op dat na volledige opname in 2014 toch weer zou mogen worden doorgespaard. Omdat de vraag kan worden gesteld of dat wel de bedoeling is kan men deze situatie ook eenvoudig bewerkstelligen door bij afkoop een klein bedrag op de rekening te laten staan. 8)

Alleen opnames via de werkgever mogelijk?

Uitgangspunt van de levensloopregeling was dat in principe alleen voor verlof geld kon worden opgenomen, waarbij de bank 9) het loon naar de werkgever overmaakte, waarna deze het aan de werknemer uitbetaalde. Hierbij was een eis dat werkgever en werknemer gezamenlijk daarvoor toestemming verlenen. Opname voor verlof is dus geen eis meer, maar de vraag is vervolgens of voor werknemers die blijven doorsparen de andere eisen daarmee ook vervallen zijn. 10) Moet de opname nog steeds via de werkgever plaatsvinden en moet deze daar nog steeds toestemming voor verlenen? Je zou kunnen zeggen dat de eis dat de opname via de werkgever moet worden uitgekeerd gold, omdat de werkgever kan controleren of inderdaad voor verlof wordt opgenomen. Nu deze eis vervallen is kan geredeneerd worden dat er dus ook niet meer via (en met toestemming van) de werkgever hoeft te worden uitgekeerd. Anderzijds kan gezegd worden dat de eis dat via de werkgever wordt uitgekeerd een andere reden heeft. Zo is het de werkgever die over de gegevens beschikt om de juiste inhoudingen te verrichten. De bank houdt in principe alleen in uitzonderingsgevallen in, al was het maar omdat deze dan allerlei gegevens bij de werknemer zou moeten opvragen waarover de werkgever al beschikt. Ik denk, al met al, dat dit laatste niet is veranderd door de overgangsregeling en dat opnames nog steeds via de werkgever moeten plaatsvinden.

De Wazo legt de werkgever op werknemers het recht te geven deel te nemen aan een levensloopregeling die in lijn is met de fiscale regelgeving (artikel 7:2, lid 1 Wazo). Omdat fiscaal niet meer de eis geldt dat de werknemer alleen voor verlof opneemt kan een werkgever naar mijn mening dit ook niet meer als voorwaarde stellen. Hij zal op dat punt zijn levensloopreglement moeten wijzigen. Betekent dit dat werknemers die onder de overgangsregeling vallen net zo vaak opnames moeten kunnen doen als zij willen? De Wazo verplicht de werkgever toe te staan dat de werknemer ten minste één keer per jaar ten laste van zijn loon geld op een levenslooprekening kan storten (artikel 7.2, lid 5 Wazo), maar over een opnamefrequentie wordt niets gezegd. Dat ligt ook voor de hand, omdat het hebben van een levensloopsaldo nog niet betekende dat een werknemer recht had op verlof. Hier is verder niet aan gedacht en dit zullen werkgevers en werknemers in redelijkheid moeten oplossen in hun levensloopreglement. Ik kan mij voorstellen dat afgesproken wordt de opnamemogelijkheid te beperken tot bijvoorbeeld één keer per kwartaal.

Situatie bij einde dienstbetrekking

Tot 2013 was de situatie bij einde dienstbetrekking dat een werknemer de mogelijkheid had zijn hele levensloopsaldo op te nemen. Dit was geformuleerd als een uitzondering op het afkoopverbod. Daarbij werd aangenomen dat het saldo dan wel ineens moest worden opgenomen. Dit stond nergens in de wet, maar moest uit de toelichting worden opgemaakt. De vraag is nu hoe dit zit vanaf 1 januari 2014. Zoals gezegd heeft het afkoopverbod zijn betekenis verloren. De uitzondering daarop daarmee ook, zou ik dan menen. Maar ik denk dat de éénmalige opname bij einde dienstbetrekking in het leven is geroepen om dezelfde reden dat in het algemeen gesproken opnames via de werkgever moet verlopen: het is de werkgever die daarvoor het beste is uitgerust. Ik kom hier dan ook tot dezelfde conclusie, namelijk dat ook bij einde dienstbetrekking de afkoopsom via de werkgever moet worden uitbetaald.

Geen werkgever meer

De situatie wordt anders als de werknemer die dóór heeft gespaard geen werkgever meer heeft. In dat geval moet bij een opname de bank de wettelijke inhoudingen verrichten (artikel 5.3, lid 5 URLB 2011, tekst 2011). Maar aan welke situaties moeten we dan denken? Toen alleen nog opnames voor verlof konden worden gedaan was het niet mogelijk in zo'n geval geld van de levenslooprekening op te nemen. Immers: zonder dienstbetrekking valt er geen verlof op te nemen. Daarbij had de werknemer voorheen alleen bij einde dienstbetrekking de mogelijkheid het hele saldo ineens op te nemen. Die mogelijkheid zal nog in de levensloopreglementen staan. Voor de werknemers die nog een werkgever hebben heeft zo’n bepaling praktisch geen betekenis meer: die werknemer kan nu op ieder moment zijn hele saldo opnemen. Maar hoe zit dat met de werknemers die geen werkgever meer hebben?

Heeft de werknemer zonder werkgever zijn saldo niet bij einde dienstbetrekking opgenomen, dan lijkt er op het eerste gezicht fiscaal voor de bank geen belemmering meer te zijn hem bijvoorbeeld periodieke opnames toe te staan, uiteraard onder inhouding en afdracht van de verschuldigde loonheffingen. Maar of een bank verplicht is aan dergelijke periodieke opnames mee te werken, is een andere vraag. Wat een werknemer met zijn spaargeld mag doen wordt in de eerste plaats bepaald door het voor hem geldende levensloopreglement waar, als het goed is, de bank zich aan heeft geconformeerd. In het algemeen zal daar niet de mogelijkheid zijn opgenomen dat na einde dienstbetrekking geld kan worden opgenomen. Zo bezien hoeft de bank niet mee te werken aan zo’n verzoek. Maar naast het levensloopreglement zijn er nog bankvoorwaarden en andere afspraken tussen de werknemer als spaarder en de bank. Die kunnen misschien nog tot een andere conclusie leiden. Los van gemaakte afspraken lijkt er op het oog geen reden voor een bank om daar niet aan mee te werken. Maar extra opnamemogelijkheden betekenen ook meer handelingen en dus meer kosten voor een bank dan voorzien.

Dwingt de Wazo er misschien toe dat het levensloopreglement moet worden aangepast? In dit geval niet: degene die het geld wil opnemen is immers geen werknemer meer en dat is, zoals ik het lees, wel een eis om de Wazo van toepassing te laten zijn. Om dezelfde reden denk ik dat het niet meer mogelijk is voor de betreffende werknemer het levensloopreglement te wijzigen. Het is immers de werkgever die de regeling treft en daarvan is geen sprake meer.

Is het dan niet vreemd dat deze situatie kan ontstaan? Nee, want aan deze mogelijkheid is ongetwijfeld niet gedacht toen het levensloopgeld werd vrijgegeven. Vóór die tijd kon deze situatie zich niet voordoen: óf de werknemer had bij einde dienstbetrekking zijn saldo opgenomen, óf het saldo was blijven staan, bijvoorbeeld in afwachting van een nieuwe werkgever.

Geen werkgever, wel werkgeverslasten?

Maar stel dat de bank wel bereid is mee te werken aan opnames terwijl er geen werkgever meer is, leiden dergelijke periodieke opnames dan tot extra lasten voor de bank? De loonbelasting/premie volksverzekeringen kan de bank inhouden en komt dus voor rekening van de werknemer. Aan de andere heffingen (Zvw, werknemersverzekeringen 11)) kan alleen worden toegekomen als sprake is van een loontijdvak. Ik denk niet dat een werknemer door periodieke opnames loontijdvakken in het leven kan roepen. Een loontijdvak is de periode waarover het loon wordt genoten (artikel 25, lid 1 Wet LB). Dit heeft niet te maken met het tijdvak van uitbetalen, maar met het tijdvak waarin het uitbetaalde loon is verdiend. 12) Dat wordt bepaald door hetgeen werkgever en werknemer op dat punt zijn overeengekomen.

Loon uit vroegere dienstbetrekking wordt niet ‘verdiend’ en dat roept op zich al de vraag op of in dat kader van een loontijdvak sprake kan zijn. Toch wordt sinds jaar en dag in de praktijk aangenomen dat ook daarbij sprake kan zijn van een loontijdvak. Als iemand maandelijks pensioen ontvangt wordt daar eenvoudigweg de groene maandtabel op toegepast. Gelet op de gedachte achter het uitgaan van een loontijdvak ligt dat voor de hand. Het loontijdvak is niet meer dan een periode aan de hand waarvan de tariefstructuur bij het inhouden van loonbelasting wordt opgeknipt om zoveel mogelijk uit te komen op de inkomstenbelasting die de (ex)werknemer verschuldigd is. Krijgt iemand maandelijks pensioen, dan wordt zo iedere maand de loonbelasting berekend op basis van 1/12 van de tariefschijven, zodat op jaarbasis in principe alle schijven volledig zijn toegepast. Maar als een werknemer éénzijdig besloten heeft naar eigen inzicht bepaalde bedragen op te nemen die als loon worden aangemerkt valt er nog maar met moeite een afspraak met de werkgever te ontdekken. Evenmin kan dan worden gezegd dat zich een tijdvak voordoet waarin het uitbetaalde loon is verdiend. Al met al meen ik dat dergelijke opnames geen loontijdvak doen ontstaan.

Het belang van de vraag of hier van een loontijdvak sprake is, is gelegen in de Zvw. Bij opname van het hele levensloopsaldo doet zich geen loontijdvak voor en is de bank als gevolg daarvan geen bijdrage Zvw over de opname verschuldigd. Is wel sprake van een loontijdvak, dan zou de bank deze bijdrage wel moeten betalen. Dat is een situatie die naar mijn mening niet bedoeld kan zijn. Mocht de Belastingdienst daar anders over denken, dan zal dat een reden zijn voor een bank om aan dergelijke opnames niet mee te werken. Zoals ik hiervóór al aangaf is het sowieso de vraag of banken daartoe verplicht zijn. Als het extra kosten in de vorm van de bijdrage Zvw met zich mee zou brengen, dan ligt het voor de hand dat men aan dergelijke ‘periodieke’ opnames geen medewerking wil verlenen.

Conclusie

Werkgevers zullen aan werknemers die ultimo 2011 een ‘hoog’ levensloopsaldo hadden de mogelijkheid moeten geven om door te sparen, als deze werknemers dat willen. Dat betekent dat werkgevers hun levensloopreglement moeten aanpassen.

Werknemers zijn daarbij niet meer verplicht het gespaarde geld op te nemen voor verlof. Ook een opname ineens van het hele saldo is mogelijk. Zelf kom ik tot de conclusie dat opnames nog steeds op gezamenlijk verzoek van de werkgever en de werknemer moeten plaatsvinden. Zo lang de werknemer een werkgever heeft, moet een levensloopopname nog steeds via de werkgever worden gedaan. Maar ik zeg daarbij dat daar ook anders over kan worden gedacht. Het is hoe dan ook verstandig als een werkgever met zijn werknemers afspraken maakt over de maximale opnamefrequentie (één keer per kwartaal, bijvoorbeeld). Dit kan het beste in het levensloopreglement worden vastgelegd.

Voor ex-werknemers geldt dat zij fiscaal vrij zijn het geld op te nemen waarvoor en wanneer zij willen. Of de banken verplicht zijn hier aan mee te werken is een andere vraag en hangt af van het levensloopreglement, andere gemaakte afspraken en de kosten die daarmee voor de bank gemoeid zijn.

Tenslotte

Nu de levensloopregeling voor een kleine groep relevant blijft, is hier voor werkgevers en banken relatief veel werk mee gemoeid om deze in stand te houden. Daarbij blijft de overgangsregeling vragen oproepen. Het zou in dat kader goed zijn als de Staatssecretaris van Financiën duidelijkheid zou willen verschaffen op de volgende punten:

- is het juist dat, zo lang er een werkgever is, opnames met instemming van de werkgever moeten blijven geschieden?

- is het juist dat, zo lang er een werkgever is, opnames via de werkgever moeten plaatsvinden zodat deze daarvoor inhoudingsplichtig is?

- is het juist dat werknemers met ‘hoge levensloopsaldi’ door kunnen blijven sparen, ook als zij hun hele saldo na 1 januari 2014 hebben opgenomen?

- is het juist dat, als geen sprake meer is van een ‘actuele’ werkgever een gedeeltelijke opname op verzoek van de (ex)werknemer bij de bank geen loontijdvak genereert?

1) Inclusief de lopende, nog niet bijgeschreven rente.

2) Zie Belastingplan 2013, Stb. 2012/668, artikel IXd.

3) De Wet arbeid en zorg.

4) De Verzamelwet SZW 2013 (Stb 2013/236) wijzigt artikel 7:2 Wazo op dit punt met terugwerkende kracht tot 1 januari 2012.

5) Zie artikel 39d, lid 1 Wet LB. Dit stond aanvankelijk nog niet zo expliciet in dit artikel, maar dit is met terugwerkende kracht aangepast (zie artikel II, onder I Fiscale Verzamelwet 2013, Stb. 2013/413).

Zie artikel 39d, lid 2 Wet LB.

6) Zie artikel 39d, lid 2 Wet LB.

7) Dit lijkt ook de mening van de wetgever. In de MvT op de Fiscale Verzamelwet, TK 33 637, nr. 3, wordt gezegd dat bijvoorbeeld artikel 5.8, eerste lid, vierde lid, onderdeel b, vijfde lid en zesde lid, van de Uitvoeringsregeling loonbelasting 2011 (tekst 2011), geen belang meer heeft. Deze bepalingen gaan onder meer over de vraag wat er gebeurt als in strijd met de levensloopregeling over het levenslooploon wordt beschikt. Als we kunnen veronderstellen dat die situatie zich niet meer voor kan doen, kunnen deze bepalingen inderdaad vervallen.

8) Dat na volledige opname met toepassing van de 80%-regel niet meer mag worden doorgespaard staat in lid 2 van artikel 39d Wet LB. Uit het Belastingplan 2013 kan worden opgemaakt dat op 1 januari 2014 lid 2 van artikel 39d komt te vervallen (Stb. 2012/668, artikel IXd).

9) Waar ik spreek over de ‘bank’ bedoel ik hier iedere instelling waar het levenslooptegoed, in welke vorm dan ook, wordt aangehouden.

10) In de Fiscale Verzamelwet 2013 is nog eens expliciet vastgelegd dat de uitvoeringsbepalingen die verband houden met de eis dat het levenslooploon voor verlof moeten worden opgenomen, hun belang hebben verloren. Het is alleen niet duidelijk welke bepalingen men daarbij precies op het oog heeft.

11) Los daarvan denk ik overigens dat zonder werkgever de werknemer evenmin nog als verzekerde voor de werknemersverzekeringen kan worden gezien.

12) HR 27 februari 1952, B. 9178.

Schenking voor de eigen woning van een ander

Vraag:

Een klant van mij woont samen met een partner. Die woning staat volledig op naam van de partner en dat geldt ook voor de schuld op de eigen woning. Nu overwegen de ouders van mijn klant gebruik te maken van de dit jaar geldende verhoogde schenkingsvrijstelling voor de eigen woning door schenking aan mijn klant. Is dat mogelijk?

Antwoord:

De eenmalig verhoogde vrijstelling voor de eigen woning geldt van 1 oktober 2013 tot en met 31 december 2014. Een van de voorwaarden is dat de schenking moet worden benut voor de verwerving, verbouwing of onderhoud van de eigen woning dan wel aflossing van de eigenwoningschuld van de ontvanger van de schenking (de ‘verkrijger’). De ontvanger van de schenking moet de eigen woning dus in eigendom hebben. In het hierboven beschreven geval is daarvan geen sprake. De klant ontvangt de schenking terwijl de woning eigendom is van de partner. Het samenwonen in een woning maakt de woning nog niet tot een gezamenlijke eigen woning. En dat in de aangifte inkomstenbelasting het inkomen uit de eigen woning naar keuze mag worden toegerekend als zij aan het fiscale partner begrip voldoen, verandert daar niets aan.

Als de partners gehuwd zouden zijn in gemeenschap van goederen, dan valt de woning in het gemeenschappelijk vermogen en dan zou toepassing van de verhoogde vrijstelling bij een schenking door de ouders wel mogelijk zijn geweest.

Gebruik maken van de eenmalig verhoogde schenking voor de eigen woning is ook mogelijk bij schenking aan derden. Schenking aan de partner is dus wel mogelijk. Het is alleen de vraag of de ouders dat ook wenselijk achten.

Deze rubriek wordt verzorgd door:

Fiscale Zaken SNS REAAL

Novelle Witteveen 2015 aangenomen door de Tweede Kamer

De novelle voor aanpassing van het wetsvoorstel Witteveen 2015 1) is op 6 maart aangenomen door de Tweede Kamer. Aanpassing van het wetsvoorstel was noodzakelijk nadat het kabinet in de herfst van 2013 het wetsvoorstel had aangehouden. Reden voor het aanhouden was dat de Eerste Kamer niet akkoord wilde gaan met het wetsvoorstel in de voorgelegde vorm.

Op 18 maart heeft de staatssecretaris een integrale tekst van het wetsvoorstel inclusief de teksten van de novelle naar de Eerste Kamer gezonden.

Enkele wijzigingen per 1 januari 2015 op een rij (bedragen 2014):

- De jaarruimte bedraagt 13,8% van de premiegrondslag (de inhaalruimte blijft 17% van die grondslag).

- De premiegrondslag bedraagt maximaal € 100.000 verminderd met een franchise van € 11.829).

- De factor A wordt vermenigvuldigd met 6,5.

- De oudedagsreserve bedraagt 9,8% van de winst naar niet meer dan € 8.640.

- In box 3 geldt een vrijstelling voor netto lijfrenten. De netto lijfrente moet voldoen aan de eisen van artikel 3.125 (verzekering) dan wel 3.126a (bancair) van de Wet IB 2001. Daarbij wordt het maximum bedrag van de tijdelijke oudedagslijfrente vermenigvuldigd met een netto factor. Voldoet de netto lijfrente niet meer aan de voorwaarden, dan vervalt de vrijstelling in box 3. Deelname moet vrijwillig zijn. Vooralsnog kunnen alleen verzekeraars, banken en beleggingsinstellingen een netto lijfrente aanbieden. De staatssecretaris heeft in een brief van 7 maart 2014 toegezegd vóór 2 april aan te geven onder welke voorwaarden de netto lijfrente kan worden ondergebracht in de tweede pijler. In deze brief zal ook ingegaan worden op de sanctiebepaling bij afkoop van de netto lijfrente.

Voor de netto lijfrente geldt ook een vrijstelling voor de erfbelasting. - De maximum opbouw in eindloonstelsel bedraagt per jaar 1,657% 2) van het pensioengevend loon. Voor middelloon is het maximum 1,875% van het pensioengevend loon. Voor beschikbarepremieregelingen is het uitgangspunt een pensioen dat na 40 jaren opbouw niet meer bedraagt dan 75% van het gemiddelde pensioengevend loon.

Het pensioengevend loon bedraagt maximaal € 100.000 (geïndexeerd). - De staatssceretaris geeft aan dat het uitgangspunt is dat het gewijzigde fiscale kader voor alle fiscaal gefaciliteerde pensioenopbouw geldt, dus ook in het geval van premievrijstelling bij arbeidsongeschiktheid (pva). Alleen voor de situatie waarin het recht op premievrije voortzetting van de pensioenopbouw civielrechtelijk definitief is geworden zal een uitzondering worden gemaakt op de aftopping van de pensioenopbouw bij € 100.000. Een uitgewerkte rechtsverhouding is de situatie waarbij het in de verzekeringsvoorwaarden opgenomen risico - pva - zich voor heeft gedaan en die verzekeringsvoorwaarden niet meer zonder instemming van alle betrokken partijen gewijzigd kunnen worden nadat dit risico zich heeft voorgedaan. Dit doet zich met name voor bij verzekeraars, maar dit kan zich ook voordoen bij pensioenfondsen.

Het voorbereidend onderzoek door de Eerste Kamer staat gepland op 1 april.

(Brief van de staatssecretaris van Financiën aan de Tweede Kamer van 6 maart 2014, kenmerk AFP/2014/234 U en brieven van de staatssecretaris van Financiën aan de Eerste Kamer, 7 maart 2014, kenmerk AFP/2014/227 U en 18 maart 2014, Kamerstukken 33610 en 33847, letter J)

1) Wet verlaging maximumopbouw- en premiepercentages pensioen en maximering pensioengevend inkomen (33610)

2) In de integrale tekst staat 1,675% maar dat lijkt een typefout te zijn

Staatssecretaris gaat aan de slag met rapport commissie Van Dijkhuizen

De nieuwe staatssecretaris van Financiën, Wiebes, heeft in een brief aan de Tweede Kamer geschreven dat zijn beleidsagenda voor een belangrijk deel terug te vinden zal zijn in de kabinetsreactie op het rapport van de commissie Van Dijkhuizen (zie ook artikel Rapport Commissie inkomstenbelasting en toeslagen). De staatssecretaris stelt dat complexiteitsreductie een noodzakelijk thema is in zijn ambtsperiode. Dit betekent zowel vereenvoudiging van fiscale wet- en regelgeving als vereenvoudiging van processen. Dit moet leiden tot een beter uitvoerbaarheid en ook ‘meer eenduidige interactie en duidelijke communicatie met de burger’. Daarnaast hecht de staatstssecretaris ook veel waarde aan fraudepreventie en –bestrijding. Tot slot geeft de staatssecretaris aan dat hij zich bewust is van het feit dat een aanpassing van het belastingstelsel winnaars en verliezers kent.

(Brief staatssecretaris van Financiën van 24 maart 2014, kenmerk AFP/2014/276 U)

Geen gevolgen belastingheffing bij overdracht pensioen aan echtgenote

Belanghebbende is werkzaam in dienstbetrekking en bouwt ouderdomspensioen op. Zijn vrouw is niet werkzaam bij de werkgever van belanghebbende.

Belanghebbende draagt in 1988 bij akte van cessie steeds de helft van zijn ouderdomspensioentermijnen die vervallen tijdens het huwelijk van belanghebbende en zijn vrouw, over aan zijn vrouw. De vrouw is bevoegd tot inning van dat ouderdomspensioen bij de stichting die het pensioen uitvoert.

De inspecteur rekent de pensioenuitkeringen in 2005 en 2006 volledig tot het inkomen van belanghebbende.

Rechtbank Haarlem, Hof Amsterdam en de Hoge Raad stellen de inspecteur in het gelijk. Het hof oordeelt ‘de pensioenuitkeringen moeten worden aangemerkt als loon uit de dienstbetrekking van belanghebbende en niet van zijn echtgenote, en dat dit loon daarom moet worden beschouwd als zijnde door belanghebbende genoten, ook al is het recht op het pensioen of het bestuur daarover gedeeltelijk overgedragen aan belanghebbendes echtgenote.’ De Hoge Raad geeft aan dat de invoering van de Wet IB 2001 en de ontwikkelingen met betrekking tot de positie van gehuwden en gescheiden echtgenoten geen wijziging hebben gebracht in de belastingheffing over ‘de verknochtheid die bestaat tussen inkomsten die worden verkregen door het verrichten van arbeid en de persoon die die arbeid heeft verricht’.

(Hoge Raad 21 maart 2014, nr. 12/05924; ECLI:NL:HR:2014:633)

Overdrachtsbelasting bij levering woning op 6 juni 2011 bedraagt 6%

Belanghebbende krijgt bij notariële akte op 6 juni 2011 een woning geleverd. Hij stelt dat de overdrachtsbelasting een inbreuk vormt op het recht van eigendom als bedoeld in het Handvest van de grondrechten van de EU. Ook stelt hij dat het verlaagde tarief van 2% (ingangsdatum 15 juni 2011) in zijn geval van toepassing is.

Volgens rechtbank Noord-Nederland is het Handvest niet van toepassing in het geval van belanghebbende. Voor wat betreft de ingangsdatum van de tariefsverlaging is volgens de rechtbank geen sprake van strijd met het gelijkheidsbeginsel. De tariefswijziging geldt voor alle woningen met ingang van 15 juni 2011. Het feit dat de verlaging met terugwerkende kracht is verleend, doet daar niet aan af.

Hof Arnhem-Leeuwarden bevestigt de uitspraak van de rechtbank.

(Gerechtshof Arnhem - Leeuwarden; zaaknummers 13/00564 en 13/00565 van 11 maart 2014; ECLI:NL:GHARL:2014:2028)